|

|

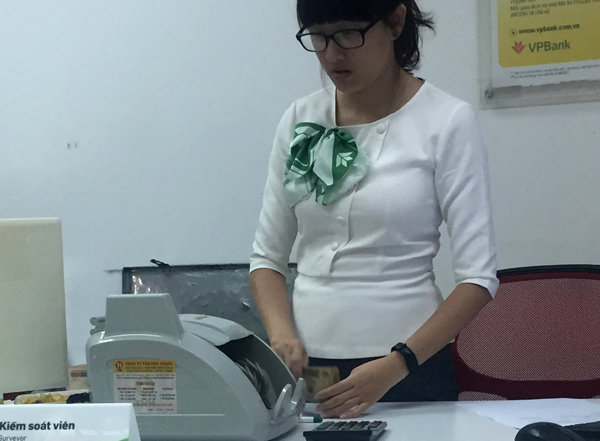

Theo tính toán của chuyên gia tài chính, nếu chỉ đánh thuế mức 5% trên khoản lãi từ tiền gửi tiết kiệm, ngân sách có cơ hội tăng thu 20.000 tỷ đồng - Ảnh: Tạ Tôn |

Sẽ thu được khoảng 20.000 tỷ đồng tiền thuế từ lãi?

Chị Nguyễn Thu Lan, nhà ở P.4, Q.Tân Bình, TP.HCM cho biết, chị có hơn 100 triệu đồng gửi tiết kiệm kỳ hạn 3 tháng, lãi suất chưa tới 5%/năm, tính ra mỗi tháng được một khoản xấp xỉ 500.000 đồng. “Lãi suất ngân hàng (NH) hiện khá thấp, nếu lại bị đánh thuế thì chả biết còn bao nhiêu. Tôi cũng muốn chuyển qua đầu tư thứ khác, chỉ e vốn ít”, chị Lan nói.

Không chỉ chị Lan, đây cũng là tâm lý của nhiều người dân khi mới đây lại có ý kiến đưa ra đề xuất đánh thuế tiền gửi tiết kiệm. PV Báo Giao thông phỏng vấn gần 10 người đang gửi tiết kiệm tại nhiều chi nhánh NH tại TP.HCM. Phần lớn tỏ ra băn khoăn, thậm chí nhiều người cho biết có thể cân nhắc việc gửi tiền vào NH nếu áp dụng việc thu thuế. Bởi họ cho rằng, giữ VND đã phải chịu thiệt do mất giá, mức lãi suất thấp chỉ bù đắp được phần nào, nếu bị đánh thuế càng thiệt thòi.

|

Tổng giám đốc một NH tại TP.HCM cho hay, nếu là quy định của Nhà nước thì khách hàng cũng như các NH phải thực hiện. Tùy theo phương án thu như thế nào, nhu cầu vốn của NH cũng như tâm lý của khách hàng, NH mới có chính sách ứng xử phù hợp, kể cả việc tăng lãi suất huy động hay không. |

Trên thực tế, đề xuất đánh thuế tiền gửi tiết kiệm đã được đưa ra từ năm 2013 bởi ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM. Tuy nhiên, thời điểm đó, ông Châu đề xuất đánh thuế trên tổng số tiền gửi và đã vấp phải nhiều ý kiến phản đối. Còn lần này đề xuất đánh thuế trên số lãi khách hàng nhận được sau khi gửi tiết kiệm.

TS. Nguyễn Trí Hiếu, chuyên gia tài chính NH cho rằng, nếu đánh thuế tiền gửi tiết kiệm là đánh thuế 2 lần thì không nên. Nhưng đánh thuế tiền lãi sau khi gửi tiết kiệm, nghĩa là tiền mới phát sinh thì nên thu. Mức thu khoảng 5% trên tổng lãi được hưởng cũng là phù hợp. “Tuy nhiên, theo tôi nên áp dụng miễn trừ thuế với khách hàng có tổng số thu nhập dưới 9 triệu đồng, trong đó bao gồm cả tiền lãi”, ông Hiếu nói.

Theo tính toán của ông Hiếu, tiền gửi hệ thống NH vào khoảng 7 triệu tỷ đồng, tính lãi bình quân 7%/năm thì số tiền NH trả khoảng 490.000 tỷ đồng. Cơ quan thu thuế 5% trên tổng số lãi này tương đương khoảng 20.000 tỷ đồng tiền thuế.

Áp lực lên vai ngân hàng, khách vay vốn

Đại diện một số NH nhận định, nếu áp dụng việc đánh thuế với tiền gửi chắc chắn sẽ làm giảm vốn huy động tại NH vì người gửi sẽ chuyển hướng sang đầu tư các lĩnh vực khác.

TS. Huỳnh Trung Minh, chuyên gia tài chính NH cho rằng, khi đánh thuế tiền gửi ngân hàng, không loại trừ tình huống người gửi tiền tìm đến các kênh đầu tư khác. Bởi vậy, để giữ chân khách hàng, NH sẽ phải tìm mọi cách, trong đó có thể tăng lãi suất lên để bù vào tiền thuế.

Đồng quan điểm này, ông Hiếu cho rằng, có thể lúc đó NH sẽ tăng lãi suất huy động, mức tăng thêm tương ứng với khoản thuế để giữ chân khách hàng. Đương nhiên nếu lãi tiền gửi tăng thì áp lực lên lãi suất cho vay là điều không tránh khỏi. “Như vậy, mọi áp lực lại đổ trên vai NH, khách vay tiền. Tuy nhiên, cơ quan quản lý nên công khai tiền thu được từ khoản này, ngân sách chi tiêu như thế nào. Có như vậy, mới tạo sự đồng thuận từ người dân”, ông Hiếu nói.

Phó tổng giám đốc một NH tại Hà Nội cho biết sẽ phải có các chính sách để hút vốn vào nếu lượng tiền gửi giảm. “Tuy nhiên, chính sách ưu đãi thế nào còn phụ thuộc vào phương án thu thuế, diễn biến thị trường tiền tệ tại thời điểm áp dụng”, vị lãnh đạo này nói.

Ông Đàm Quý Dân, nguyên chuyên viên Vụ Thanh tra, Tổng cục Thuế nhận xét, việc thu thuế tiền gửi tiết kiệm hoàn toàn phù hợp với quy chuẩn thế giới vì đây là tiền phát sinh. Nhưng chúng ta cần hiểu rõ tiền gửi tiết kiệm của dân khác với tiền gửi tiết kiệm của doanh nghiệp vào NH. Cụ thể, người dân gửi tiền tiết kiệm vào NH để nhận lãi thì phải chịu một mức thuế trên tiền lãi. Nhưng chỉ nên thu thuế với khoản tiền gửi lớn, còn khoản tiền gửi nhỏ thì miễn. Còn với doanh nghiệp, tiền gửi ngân hàng thường để thanh toán nên có thể chỉ lãi suất thấp. Tuy nhiên, khoản tiền lãi phát sinh này lại được tính vào tổng thu nhập doanh nghiệp. Như vậy, khoản lãi này cũng đã được tính thuế thu nhập doanh nghiệp rồi nên không thể thu thuế trên tiền lãi. Trừ khi doanh nghiệp dùng khoản tiền đó chuyển cho cá nhân gửi tiết kiệm với lãi suất cao hơn thì phải chịu thuế. “Mức thuế được áp dụng thế nào Nhà nước nên cân nhắc vì chúng ta đang khuyến khích người gửi tiết kiệm vào hệ thống NH”, ông Dân nói.

Bình luận bài viết (0)

Gửi bình luận