Trong đó có việc huy động vốn bằng phát hành trái phiếu doanh nghiệp, với mức lãi suất dự kiến khá hấp dẫn 13,5%. Việc triển khai mô hình này thành công sẽ mở ra hướng đi mới cho việc thu hút vốn tư nhân làm 5.000km cao tốc từ nay đến năm 2030.

Doanh nghiệp nghiên cứu dự án đề xuất phát hành trái phiếu doanh nghiệp để huy động vốn làm cao tốc Đồng Đăng - Trà Lĩnh (Trong ảnh: Cao tốc Bắc Giang - Lạng Sơn triển khai theo hình thức BOT do Tập đoàn Đèo Cả đầu tư được hoàn thành, đưa vào khai thác đầu năm 2020)

Nhiều rào cản làm tuyến cao tốc về cội nguồn cách mạng

Phải tới sau phiên họp lần thứ 14 của Ban Chỉ đạo cao tốc Đồng Đăng - Trà Lĩnh vào giữa tuần qua, ông Lại Xuân Môn, Bí thư Tỉnh ủy Cao Bằng, kiêm Trưởng ban chỉ đạo dự án mới nhẹ nhõm phần nào khi các vướng mắc của dự án đã được nhìn nhận trực diện. Kèm theo đó là những giải pháp mới được đề xuất để tháo gỡ vướng mắc lâu nay.

“Đầu tư cao tốc Đồng Đăng - Trà Lĩnh là ước mơ, khát vọng bao đời nay của lãnh đạo và nhân dân tỉnh Cao Bằng. Đây là dự án khác biệt, rất khó khăn nhưng chúng tôi quyết tâm thực hiện thành công”, ông Môn chia sẻ với PV Báo Giao thông.

Dự án khó khăn, khác biệt là có cơ sở bởi ngay từ giai đoạn 2016 - 2017, Cao Bằng đã xúc tiến đầu tư cao tốc Đồng Đăng - Trà Lĩnh. Thời điểm đó, dù tuyến đường đã nằm trong quy hoạch mạng đường cao tốc quốc gia nhưng việc kêu gọi đầu tư dự án gặp rất nhiều trắc trở. Bởi, theo quy hoạch, cao tốc Đồng Đăng - Trà Lĩnh đi qua khu vực địa hình phức tạp, chiều dài lên tới 144km, tổng mức đầu tư quá lớn, 44.000 tỷ đồng.

Sau khi nghiên cứu đầu tư bằng nguồn vốn ngân sách, vốn ODA không khả thi, tỉnh Cao Bằng quyết định chuyển hướng sang kêu gọi đầu tư bằng hình thức đối tác công - tư (PPP). Tuy nhiên, suốt thời gian dài, nhiều nhà đầu tư khăn gói lên Cao Bằng tìm hiểu dự án rồi lại rời đi khi phương án tài chính không đảm bảo.

Không bỏ cuộc, cuối năm 2018, tỉnh Cao Bằng mời doanh nghiệp lớn nhất Việt Nam trong lĩnh vực đầu tư hạ tầng giao thông là Tập đoàn Đèo Cả tham gia nghiên cứu dự án.

Đồng thời, Tỉnh ủy Cao Bằng thành lập Ban Chỉ đạo dự án cao tốc Đồng Đăng - Trà Lĩnh do Bí thư Tỉnh ủy trực tiếp làm Trưởng ban. Tham gia Ban Chỉ đạo còn có các ủy viên Ban Thường vụ Tỉnh ủy, giám đốc các sở, ngành liên quan, bí thư các huyện có tuyến đường cao tốc đi qua và thành viên HĐQT Tập đoàn Đèo Cả.

Ngay sau đó, tỉnh Cao Bằng và Tập đoàn Đèo Cả bắt tay vào việc nghiên cứu tối ưu hướng tuyến, rút ngắn chiều dài tuyến từ 144km xuống 115km, kết hợp phân kỳ đầu tư và áp dụng kỹ thuật làm hầm xuyên núi, cầu cạn vượt địa hình. Kết quả, tổng mức đầu tư dự án giảm xuống chỉ còn 20.939 tỷ đồng, trong đó phân kỳ giai đoạn 1 khoảng 12.546 tỷ đồng.

Dự án được đề xuất áp dụng theo hình thức PPP, cơ cấu nguồn vốn cũng được xác định gồm: Vốn Nhà nước 5.000 tỷ đồng (ngân sách Trung ương 2.500 tỷ đồng, ngân sách địa phương 2.500 tỷ đồng) và vốn chủ sở hữu, vốn vay thương mại 7.546 tỷ đồng.

“Dù Thủ tướng đã phê duyệt chủ trương đầu tư dự án vào tháng 8/2020 với cơ cấu nguồn vốn gồm: Ngân sách Nhà nước hỗ trợ 40%, còn lại 60% vốn nhà đầu tư huy động, nhưng đây vẫn là bài toán rất khó. Bởi, rất nhiều dự án trên tuyến cao tốc Bắc - Nam triển khai theo hình thức PPP, nguồn vốn hỗ trợ của Nhà nước lên tới 50 - 60% nhưng vẫn không thể triển khai được và buộc phải chuyển sang hình thức đầu tư công”, ông Môn chia sẻ.

Theo ông Môn, hiện nay, tỉnh Cao Bằng đã bố trí đủ vốn ngân sách theo quyết định của Thủ tướng, thậm chí địa phương sẵn sàng bỏ nhiều hơn để đảm bảo dự án khả thi.

Tuy nhiên, theo quy định của Luật PPP, phần vốn Nhà nước trong các dự án PPP bị khống chế không vượt quá 50% tổng mức đầu tư. Hơn nữa, nguồn vốn tín dụng hiện rất khó khăn do các ngân hàng thực hiện chủ trương thắt chặt nguồn vốn huy động ngắn hạn cho vay dài hạn.

“Đây là những trở ngại rất lớn của dự án Đồng Đăng - Trà Lĩnh”, ông Môn chia sẻ.

Phát hành TPDN, nâng tỷ lệ vốn góp Nhà nước

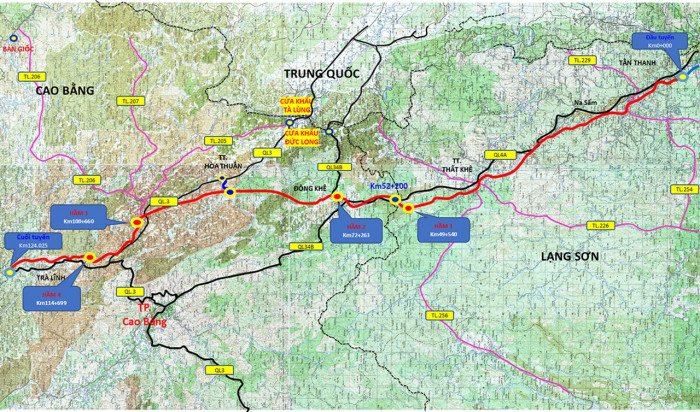

Hướng tuyến cao tốc Đồng Đăng - Trà Lĩnh

Để đảm bảo hiệu quả của dự án trước khi trình Hội đồng thẩm định liên ngành báo cáo nghiên cứu khả thi, vừa qua, tỉnh Cao Bằng và Tập đoàn Đèo Cả tiếp tục nghiên cứu điều chỉnh hướng tuyến, thay đổi phương án kết nối với TP Cao Bằng, bỏ nút giao cao tốc với TP Cao Bằng. Thay vào đó, tỉnh sẽ đầu tư nâng cấp QL34 để kết nối TP Cao Bằng với cao tốc.

Ông Hồ Minh Hoàng, Chủ tịch Tập đoàn Đèo Cả cho biết, theo phương án này, tuyến cao tốc Đồng Đăng - Trà Lĩnh sẽ rút ngắn xuống còn 93km, tổng mức đầu tư giảm xuống còn 10.642 tỷ đồng. Cơ cấu nguồn vốn gồm: Vốn ngân sách Nhà nước hỗ trợ dự án khoảng 5.250 tỷ đồng, vốn nhà đầu tư 870 tỷ đồng và nguồn huy động 4.522 tỷ đồng.

Theo ông Hoàng, để giải quyết nút thắt việc huy động vốn (4.522 tỷ đồng), nhà đầu tư đề xuất phương án áp dụng mô hình hợp tác kinh doanh (BCC) thông qua việc ký kết hợp đồng hợp tác kinh doanh với các nhà thầu thi công có năng lực tài chính, kinh nghiệm trong nước và quốc tế với tỷ suất lợi nhuận khoảng 11,5%/năm.

Đồng thời, nhà đầu tư sẽ tiến hành phát hành trái phiếu doanh nghiệp để thu hút nguồn vốn với lãi suất huy động khoảng 13%/năm.

Ông Lại Xuân Môn cho biết, theo phương án điều chỉnh, hướng tuyến của cao tốc Đồng Đăng - Trà Lĩnh chỉ thay đổi phương án kết nối từ TP Cao Bằng đến đường cao tốc để tiết kiệm chi phí đầu tư và nâng cao hiệu quả khai thác quỹ đất hai bên tuyến đường kết nối QL34 đến cao tốc.

Về nguồn vốn, sắp tới, Cao Bằng sẽ kiến nghị Chính phủ, Thủ tướng Chính phủ cho phép áp dụng cơ chế đặc thù tăng nguồn hỗ trợ của dự án lên hơn 50%, còn lại là vốn huy động của nhà đầu tư thông qua việc phát hành trái phiếu doanh nghiệp, huy động vốn từ các tổ chức, cá nhân tham gia đầu tư vào bất động sản trên địa bàn, đầu tư logistics ở các cửa khẩu…

Đồng thời, tỉnh Cao Bằng cũng đề xuất cấp thẩm quyền cho phép tách tiểu dự án thành phần GPMB để thực hiện bằng vốn ngân sách địa phương.

“Chúng tôi cũng tiếp tục làm việc với các ngân hàng thương mại để cung cấp vốn tín dụng cho dự án. Với cách làm như vậy, tôi tin rằng dự án sẽ triển khai thành công”, ông Môn nói.

Liên quan đến đề xuất phát hành trái phiếu doanh nghiệp để làm cao tốc Đồng Đăng - Trà Lĩnh, ông Nguyễn Viết Huy, Phó vụ trưởng Vụ Đối tác công - tư (Bộ GTVT) cho biết, trước đây, theo quy định của Nghị định 15/2015 về đầu tư theo hình thức đối tác công - tư (PPP), nguồn vốn thực hiện dự án gồm: Vốn Nhà nước, vốn chủ sở hữu và vốn huy động của của nhà đầu tư.

“Vốn huy động của nhà đầu tư theo quy định của Nghị định 15/2015 được xác định là vốn vay từ các tổ chức tín dụng”, ông Huy nói và cho biết, từ khi Luật PPP ra đời và có hiệu lực từ 1/1/2021, quy định về nguồn vốn huy động của dự án đã thay đổi theo hướng linh hoạt hơn.

Cụ thể, Luật PPP quy định, nhà đầu tư được huy động vốn từ các tổ chức, cá nhân. Do đó, doanh nghiệp nghiên cứu dự án cao tốc Đồng Đăng - Trà Lĩnh đề xuất giải pháp huy động vốn thông qua phát hành trái phiếu doanh nghiệp hoàn toàn phù hợp.

Tuy nhiên, việc phát hành trái phiếu doanh nghiệp có thành công hay không phụ thuộc vào uy tín, năng lực và kinh nghiệm của nhà đầu tư tham gia vào dự án.

“Từ trước đến nay, chưa có bất cứ dự án PPP hạ tầng giao thông nào áp dụng hình thức phát hành trái phiếu doanh nghiệp để thực hiện đầu tư. Cao tốc Đồng Đăng - Trà Lĩnh triển khai thành công mô hình này sẽ mở ra hướng đi cho việc huy động vốn để triển khai các dự án cao tốc trong thời gian tới”, ông Huy nói.

Cũng theo ông Huy, nếu trông chờ nguồn vốn tín dụng sẽ rất khó khăn bởi các ngân hàng thương mại ngày càng siết chặt tỷ lệ nguồn vốn huy động ngắn hạn cho vay dài hạn.

“Ngay cả 3 dự án PPP cao tốc Bắc - Nam đang triển khai gồm: Diễn Châu - Bãi Vọt, Nha Trang - Cam Lâm và Cam Lâm - Vĩnh Hảo dù rất khả thi về phương án tài chính nhưng các nhà đầu tư cũng đang gặp nhiều khó khăn trong việc vay vốn tín dụng từ phía ngân hàng”, ông Huy dẫn chứng.

Lãi suất trái phiếu cao gấp đôi lãi suất ngân hàng

Mô hình kiến trúc cao tốc Đồng Đăng - Trà Lĩnh

Ông Trần Văn Thế, Phó chủ tịch Tập đoàn Đèo Cả khẳng định, Luật PPP cho phép doanh nghiệp dự án phát hành trái phiếu doanh nghiệp để thực hiện dự án hạ tầng giao thông.

Tuy nhiên, việc phát hành trái phiếu cũng có những hạn chế. Bởi, theo Luật PPP, phần lãi vay đối với phần vốn huy động trong phương án tài chính của các dự án được tính bằng lãi suất bình quân của 4 ngân hàng thương mại lớn (bình quân khoảng 10,5%/năm), trong khi lãi suất thị trường trái phiếu hiện cao hơn khoảng 3-4%, nhà đầu tư sẽ phải bù phần chênh lệch lãi suất này.

“Tập đoàn Đèo Cả sẽ đứng ra phát hành trái phiếu doanh nghiệp để huy động vốn đầu tư cho các dự án hạ tầng trong thời gian tới. Hiện nay, chúng tôi đang xây dựng kế hoạch phát hành trái phiếu cho dự án cao tốc Đồng Đăng - Trà Lĩnh và Cam Lâm - Vĩnh Hảo với mức lãi suất dự kiến khoảng 13%/năm, chênh lệch so với lãi suất trong hợp đồng dự án khoảng 2,5%”, ông Thế nói.

Cũng theo ông Thế, để huy động vốn từ phát hành trái phiếu thành công, nhà đầu tư sẽ điều chỉnh giảm tỷ suất lợi nhuận tại dự án; đồng thời lấy một phần lợi nhuận từ các hoạt động kinh doanh khác để bù đắp cho phần lãi suất chênh lệch.

“Tập đoàn Đèo Cả có nhiều hoạt động kinh doanh: Quản lý vận hành, thi công các dự án hạ tầng giao thông; Đầu tư, kinh doanh bất động sản… nên việc lấy lợi nhuận từ hoạt động sản xuất kinh doanh để bù cho phần lãi suất chênh lệch trong phương án tài chính của các dự án là hoàn toàn khả thi”, ông Thế thông tin.

Về cách thức thực hiện, Tập đoàn Đèo Cả sẽ dùng nguồn tiền huy động được từ việc phát hành trái phiếu cho doanh nghiệp dự án vay lại theo hình thức hợp đồng hợp ác đầu tư (BCC).

Khi đó, doanh nghiệp dự án ký hợp đồng với nhà đầu tư để cùng nhau góp vốn đầu tư vào dự án cao tốc và nhà đầu tư sẽ được hoàn trả cả lãi và gốc theo phương án tài chính được cơ quan Nhà nước có thẩm quyền quy định.

Khi phát hành trái phiếu ra công chúng sẽ có Ủy ban Chứng khoán Nhà nước và đơn vị tư vấn tham gia thẩm định, phê duyệt tiêu chuẩn. Việc phát hành trái phiếu doanh nghiệp sẽ phụ thuộc vào uy tín, thương hiệu của nhà đầu tư, doanh nghiệp dự án và tài sản đảm bảo.

“Nếu có thêm bảo lãnh thanh toán khi đến hạn của ngân hàng và UBND các tỉnh thành nơi dự án đi qua, việc phát hành trái phiếu doanh nghiệp để huy động vốn đầu tư các dự án cao tốc trong thời gian tới, trong đó có cao tốc Đồng Đăng - Trà Lĩnh chắc chắn sẽ thành công”, ông Thế chia sẻ và cho rằng, trước đây, các doanh nghiệp bất động sản phát hành trái phiếu doanh nghiệp với mức lãi suất 18 - 24%/năm vì tỷ suất lợi nhuận của họ rất cao. Tuy nhiên, trong giai đoạn hiện nay, lĩnh vực bất động sản gần như bị đóng băng bởi ảnh hưởng của thị trường. Mặt khác, do tác động của đại dịch Covid-19, các ngành sản xuất kinh doanh cũng không mở rộng được.

“Các dự án hạ tầng giao thông vẫn đang triển khai đồng loạt sẽ là thời cơ thuận lợi để thu hút nguồn vốn đầu tư từ xã hội”, ông Thế nói và dẫn chứng, với mức lãi suất huy động từ phát trái phiếu 13%/năm sẽ rất hấp dẫn các nhà đầu tư bởi lãi suất tiền gửi ngân hàng hiện nay chỉ dao động từ 4 - 6%/năm.

PGS. TS. Ngô Trí Long, Nguyên Viện trưởng Viện Nghiên cứu thị trường giá cả, Bộ Tài chính:

Lãi suất 13%/năm sẽ rất hấp dẫn nhà đầu tư

Trong điều kiện ngân sách Nhà nước có hạn nên chúng ta phải đẩy mạnh đầu tư các dự án hạ tầng giao thông theo hình thức PPP. Theo chủ trương của Chính phủ, đến năm 2030, cả nước sẽ có khoảng 5.000km đường cao tốc đưa vào khai thác. Tuy nhiên, khi thực hiện bằng hình thức PPP, khó khăn, vướng mắc nhất là việc huy động nguồn vốn tín dụng từ các ngân hàng thương mại.

Trước đây, các ngân hàng đã có chủ trương siết chặt tỷ lệ huy động vốn ngắn hạn cho vay dài hạn, giờ đây tác động của đại dịch Covid-19, khả năng nợ xấu của các ngân hàng càng lớn hơn. Do vậy, để các nhà đầu tư hạ tầng giao thông vay được nguồn vốn tín dụng từ các ngân hàng để thực hiện những dự án cao tốc sẽ ngày càng khó khăn hơn. Bởi, bản chất ngân hàng cũng là doanh nghiệp, họ sẽ phải có biện pháp phòng ngừa rủi ro.

Việc doanh nghiệp nghiên cứu dự án cao tốc Đồng Đăng - Trà Lĩnh đề xuất phát hành trái phiếu doanh nghiệp ra công chúng để thực hiện dự án với mức lãi suất huy động 13%/năm là rất tích cực. Đây là mức lãi suất rất cao, rất hấp dẫn các tổ chức, cá nhân tham gia mua trái phiếu.

GS. TS. Trần Thọ Đạt, nguyên Hiệu trưởng Trường Đại học Kinh tế quốc dân:

Không còn phụ thuộc hoàn toàn vào vốn tín dụng từ ngân hàng

Cao tốc Đồng Đăng - Trà Lĩnh được coi là một trong những dự án hạ tầng đầu tiên dự kiến không sử dụng nguồn vốn tín dụng từ các ngân hàng thương mại. Doanh nghiệp tham gia nghiên cứu dự án là Tập đoàn Đèo Cả đã có phương án huy động nguồn lực xã hội thông qua việc phát hành trái phiếu, cổ phiếu.

Đơn vị phát hành trái phiếu là một doanh nghiệp lớn đã có uy tín trong lĩnh vực đầu tư các dự án hạ tầng giao thông tại Việt Nam. Đây sẽ lần đầu tiên, chúng ta chứng kiến việc phát hành trái phiếu của một doanh nghiệp chuyên về kết cấu hạ tầng giao thông.

Hơn nữa, một doanh nghiệp khác thuộc Tập đoàn Đèo Cả dự kiến tham gia quá trình phát hành trái phiếu lần này là Công ty CP đầu tư hạ tầng giao thông Đèo Cả (HHV) cũng đã chào sàn và chuẩn bị chuyển từ sàn Upcom sang sàn HoSE (Sàn Giao dịch chứng khoán TP HCM).

Do đó, tiềm năng để công ty này phát hành trái phiếu doanh nghiệp là hiện hữu. Đồng thời, với mức lãi suất huy động từ phát hành trái phiếu được doanh nghiệp đưa ra là 13%/năm ở mức khá trên thị trường hiện nay, chắc chắn sẽ có cầu về trái phiếu này.

Tôi tin nếu không vay được nguồn vốn tín dụng từ ngân hàng thương mại, dự án vẫn khả thi về phương án tài chính khi phát hành thành công trái phiếu doanh nghiệp. Tất nhiên để phát hành thành công trái phiếu cần có sự chung tay của cơ quan Nhà nước có thẩm quyền, chính quyền địa phương nơi dự án đi qua và trách nhiệm các cơ quan liên quan đến dự án Đồng Đăng - Trà Lĩnh.

Đình Quang (Ghi)

Bình luận bài viết (0)

Gửi bình luận